22.1.2020

(Text byl uveřejněn na serveru E15.)

Máme třetí nejvyšší inflaci z vyspělých zemí. Třetí nejvyšší v EU. V rámci historického okénka připomeňme, že samozřejmě pořád zaostáváme za absolutním historickým rekordmanem. Ten má na svém kontě inflaci o velikosti 150 tisíc procent. Denně. V ročním vyjádření to dělá 10 121 procent. Takovou inflaci nezažívá ani socialistická Venezuela, ba nezažilo ji ani výmarské Německo, a dokonce ani Mugabeho Zimbabwe. Zažilo ji Maďarsko po druhé světové válce. Byť trvala necelý rok, byla zdaleka nejvyšší v lidské historii.

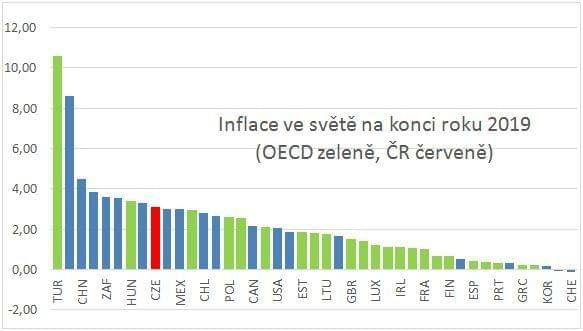

Dnes žijeme v relativně nízkoinflační době. K premiantství v rámci EU dnes Maďarsku stačí růst cen o nějakých 3,4 procenta. A my jsme hned v těsném závěsu se 3,2 procenta. Za námi pak bratři Slováci těsně pod tříprocentní hranicí. V rámci vyspělých zemí OECD už nás trumfuje jen Turecko s inflací 10,5 procenta.

Mezi zeměmi přidruženými k OECD je však ještě jedna, která aktuálně zažívá lehkou hyperinflaci, pokud přijmeme častou definici hranice tohoto fenoménu na 50 procentech. Argentina je takovou inflační Popelkou novodobé historie, lehké formy hyperinflace zažívá poměrně pravidelně, ale zatím je vždy přežila. Ostatně i Turecko mělo ještě na počátku století problém s podobnou hyperinflací. Pak ale dalo politickou nezávislost své centrální bance a od té doby inflaci postupně krotí, byť nijak zvlášť závratným tempem.

Proč na inflaci záleží? V čistě praktické rovině je nejvýznamnějším faktorem rozhodování centrální banky o nastavení úrokových měr. Centrální banky se bojí nulové inflace, proto si i ta naše dlouhá léta zoufala, že se jí nedaří vyhnat růst cen k inflačnímu cíli kolem dvou procent.

A jinak? Čistě teoreticky – kdyby tříprocentní inflace znamenala pohyb každé ceny o tři procenta vzhůru každý rok, pak by s ní všichni počítali, nastavili by indexování do svých dlouhodobých kontraktů, a nic by se v zásadě nedělo. Učebnice pak hovoří pouze o dvou typech zbytečných nákladů takové inflace. Lidé častěji chodí do bankomatů, protože v bance uložené peníze jsou proti inflaci chráněny úrokovou sazbou, kdežto cash v peněžence nikoli. A supermarkety musí zaměstnat vice lidí s kleštěmi na cenovky, aby chodili a přeceňovali zboží. Ty druhé v některých retroprodejnách ještě můžeme vidět. Ale ruku na srdce – kdy jste naposledy viděli banku, která by nabídla úrok alespoň ve výši inflace?

V praxi je však tříprocentní inflace směsí cen stoupajících třeba o 12 procent a jiných, které třeba o šest procent za rok klesnou. Jak vyplývá z posledních dat, těmito tempy například nyní rostou ceny ovoce a klesají ceny jogurtů. A tato nevyváženost způsobuje reálné problémy, zvláště u vyšších inflací.

Růst cen má dva hlavní zdroje. Buď firmám rostou náklady (klasickým příkladem byla ropná krize před padesáti lety), anebo lidé či firmy chtějí nakupovat více a více a výroba jednoduše nestíhá. To jsme si zažili před třiceti lety. Dnes zažíváme mix obou vlivů.

Snížit růst cen na konkrétních trzích nelze většinou jinak než investicemi. Bydlení nezlevní, dokud se nepostaví více bytů. Každá investice zvyšuje konkurenci a nabídku na cílovém trhu – a snižuje jeho ceny.

K tomu ale investoři potřebují vědět, do čeho mají investovat. A pokud nesourodá vyšší inflace tyto signály rozmazává, ubývá i naděje, že se z inflace

Petr Bartoň, hlavní ekonom investiční skupiny Natland

Zpět na přehled